Немецкий владелец крупного российского коллектора решил его продать Один из крупнейших покупателей долгов граждан — компания ЭОС — может сменить собственника, узнал РБК. Это может быть связано с давлением на «недружественных коллекторов», считают эксперты

Немецкая EOS Group, владеющая в России одной из крупнейших коллекторских компаний, готовится выйти из этого бизнеса, рассказали РБК два источника на финансовом рынке. По словам одного из них, иностранные акционеры российской ЭОСвели переговоры как минимум с четырьмя потенциальными покупателями. Другой собеседник РБК утверждает, что принципиальное решение о продаже российской «дочки» принято, новый инвестор выбран, идет подготовка к сделке.

«Мы с пониманием относимся к появлению на рынке информации такого рода. ЭОС— очень привлекательный актив. Но детально будем комментировать только факты. Будем рады дать свои комментарии, когда факты появятся»,— сказал РБК гендиректор ЭОСАнтон Дмитраков.

Как устроен бизнес EOS Group в России

Немецкая EOS Group специализируется на взыскании проблемной задолженности с 1974 года. Ее «дочки» и представительства ведут бизнес в 26 странах. Российская ЭОСсуществует с 2007 года, это одна из старейших коллекторских компаний страны. Согласно информации на ее сайте, сейчас у ЭОС50 офисов в России и почти 1 тыс. сотрудников. По данным ЕГРЮЛ, 1% долей ЭОСпринадлежит головной структуре немецкого холдинга EOS Holding GmbH, а остальные 99% его «дочке»— немецкой EOS International Beteiligungs-Verwaltungsgesellschaft mbH.

Публичных рэнкингов коллекторских компаний в России нет, но опрошенные РБК эксперты называют ЭОСодним из крупнейших игроков на рынке цессии— агентство покупает проблемные долги у банков и занимается их взысканием самостоятельно. На конец 2023 года совокупные активы компании составляли 17,1 млрд руб., следует из ее отчетности по РСБУ. За последние два года они выросли на 71%. Для сравнения: совокупные активы «Первого клиентского бюро» (ПКБ)— крупнейшей компании в сегменте цессии— на туже отчетную дату, согласно отчетности по РСБУ, оценивались в 25,4 млрд руб.

Почему EOS решила продать российский бизнес

После начала российской военной операции на Украине в феврале 2022 года многие иностранные банки и компании объявляли о намерении свернуть бизнес в России. EOS Group таких заявлений не делала. При этом российская ЭОСприостановила покупку новых проблемных долгов на цессионном рынке, говорили источники РБК в коллекторских агентствах.

«Ранее компания входила в число лидеров (по нашей оценке, в топ-3 за 2021 год) по объему приобретенных прав требования и по инвестициям. Однако в дальнейшем с учетом иностранной структуры владения ЭОСне смогла приобретать портфели у подсанкционных игроков банковского рынка (а в объемном выражении к настоящему моменту это основная часть рынка просроченных долгов)»,— говорит старший директор по банковским рейтингам агентства «Эксперт РА» Иван Уклеин. По его словам, сейчас бизнес ЭОС«сводится к техническому просуживанию» долгов и «не слишком маржинален», особенно на фоне высоких ставок на рынке.

«В условиях отсутствия компетенций в добровольном взыскании и отсутствия новых инвестиций из-за санкционных ограничений продажа российского актива моглабы выступить логичным решением для владельцев ЭОС»,— допускает эксперт. Вероятность продажи компании выросла «в условиях отсутствия позитивных геополитических новостей», добавляет он.

В 2023 году выручка ЭОСувеличилась на 3%, а рынок банковской цессии за тотже период прибавил 14% (по оценкам Национальной ассоциации профессиональных коллекторских агентств), отмечает менеджер проектов инвестбанка Aspring Capital Ольга Макарова. Прирост выручки компании сокращается на протяжении последних двух лет, обращает внимание она.

Опрошенные РБК эксперты также не исключают, что на решение EOS Group могло повлиять «давление на недружественных коллекторов».

Весной 2022 года крупные участники рынка взыскания (банки, коллекторские агентства), имеющие какие-либо связи с иностранными лицами и структурами, столкнулись в проблемой получения уже просуженных средств через Федеральную службу судебных приставов (ФССП), писал РБК. Сложности были устранены, но давление на коллекторов из недружественных стран продолжилось: в мае 2023 года глава ФССП Дмитрий Аристов предупреждал, что власти обсуждают запрет на работу таких игроков. «Мы очень внимательно смотрим на реестровые организации, учредителями которых являются иностранные юридические лица и иностранные граждане, особенно тех государств, которые осуществляют недружественные действия в отношении нашей страны, наших юрлиц и наших граждан. <…> Пока нормативного какого-то решения о запрете деятельности не существует, но, тем не менее, мы существуем в реальной сегодняшней ситуации и должны по всем фронтам отвечать»,— говорил руководитель ФССП.

В январе 2024 года Минюст опубликовал проект указа президента, предполагающий запрет на взыскание долгов с физических лиц структурам с топ-менеджерами, учредителями или бенефициарами из недружественных стран. Инициативу не поддержали в Минэкономразвития. Законопроект с аналогичным предложением весной был внесен в Госдуму, но документ направили на доработку.

Законодательные инициативы, хотя и не влияют напрямую на решение иностранных владельцев российских коллекторских агентств, но «создают определенное давление на цену сделки и негативный информационный фон», отмечает Уклеин.

Как коллекторы с иностранным участием стали менять прописку или собственников

В 2022 году, после проблем с переводами взысканных денег от ФССП, крупное коллекторское агентство ID Collect сменило регистрацию с кипрской на российскую.

В 2023 году на российском рынке взыскания также состоялась крупная сделка: американский инвестфонд Baring Vostok и фонд Da Vinchi Capital продали доли в ПКБ.

Что эксперты говорят о перспективах продажи

Согласно отчетности, в 2023 году чистая прибыль российской «дочки» EOS достигла 5,1 млрд руб., увеличившись год к году на 75,9%. ЭОСограничена в переводе дивидендов материнской структуре— по указу президента российские компании не могут выплачивать вознаграждения акционерам из недружественных стран. Согласно отчетности, объем нераспределенной прибыли на балансе ЭОСна конец прошлого года достиг 11,5 млрд руб. За два года этот показатель увеличился почти на 7 млрд руб., или в 2,5 раза.

Привлекательность ЭОСв глазах покупателя будет зависеть «исключительно от цены», считает главный аналитик управляющей компании «Иволга-капитал» Марк Савиченко. В качестве плюсов актива он выделяет сильные позиции компании на рынке, положительные финансовые результаты, а также невыведенные дивиденды.

Последние, по его словам, должны учитываться в цене потенциальной сделки.

«Актив может быть интересен в первую очередь банкам, МФО и другим крупным коллекторским агентствам с точки зрения прироста портфеля задолженности к взысканию и увеличения клиентской базы. Также актив может быть синергетичен крупным call-центрам, поскольку функционал сотрудников компаний идентичен, отличается только специфика обращений к гражданам»,— говорит Макарова из Aspiring Captal.

Уклеин из «Эксперт РА» соглашается, что ЭОСможет заинтересовать как конкурентов среди коллекторских агентов, так и финансовые организации из смежных сегментов (банки и МФО).

Сделка по выходу нерезидентов из капитала российской компании требует согласования профильной подкомиссии при правительстве. Такие продажи также часто проводятся с существенным дисконтом (до 50% от рыночной стоимости).

Опрошенные РБК эксперты не дали оценок, сколько может стоить ЭОС. «Коллекторские организации работают с дисконтированными денежными потоками, а потому оцениваются не в мультипликаторах к капиталу, а в ожидаемых чистых прибылях. Тем не менее значительный объем нераспределенной прибыли конкретной компании, безусловно, повышает потенциальную стоимость сделки»,— замечает Уклеин.

Он, однако, подчеркивает, что профильная подкомиссия может в отдельных случаях одобрять нестандартную конфигурацию сделки— например, продажу актива с разрешением дивидендных выплат акционерам из недружественных стран.

Поделиться Поделиться Вконтакте Одноклассники Telegram

РБК в Telegram

На связи с проверенными новостями

Забастовка фермеров на тракторах в Брюсселе. Видео

Видеокадры из автобуса, который попал под обстрел в Москве

Шахта лифта обрушилась в здании в центре Москвы во время ремонта. Видео

В правительстве Италии фразой «наденьте каску и не злите» ответили Макрону

Стало известно, какие президенты выступят вместе с Путиным на ПМЭФ

НАТО разработало пять маршрутов отправки войск на случай войны с Россией

Лукашенко пострелял из лука в Монголии. Видео

Глава МИД Турции заявил о желании страны вступить в БРИКС вместо ЕС

Что пьёт Петербург во время ПМЭФ

Суперкомпьютер назвал главных фаворитов на Евро-2024. Таблица

Курс доллара в июне 2024-го: cможет ли рубль выйти из диапазона ₽88-94

Мердок запланировал производство вина «мирового класса» в поместье, где прошла его свадьба

Акции холдинга Уоррена Баффета рухнули почти на 100%. Что произошло?

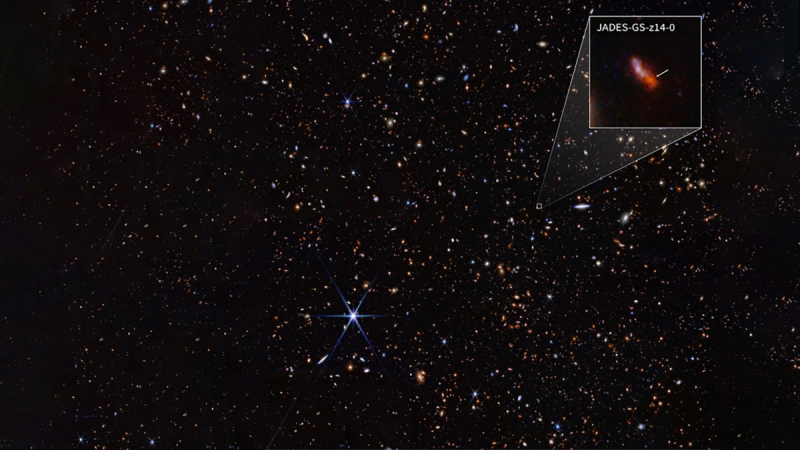

Как выглядят две самые древние и далекие от Земли галактики

Что изменится в законах о недвижимости и ЖКХ в июне 2024 года

Авторы Теги С террасами и патио: какую квартиру можно купить в центре Петербурга